2023年6月9日,中國核能行業協會發布第31期“CNEA國際天然鈾價格預測指數(2023年6月)”。

一、短期-月度現貨價格預測指數(月度更新)

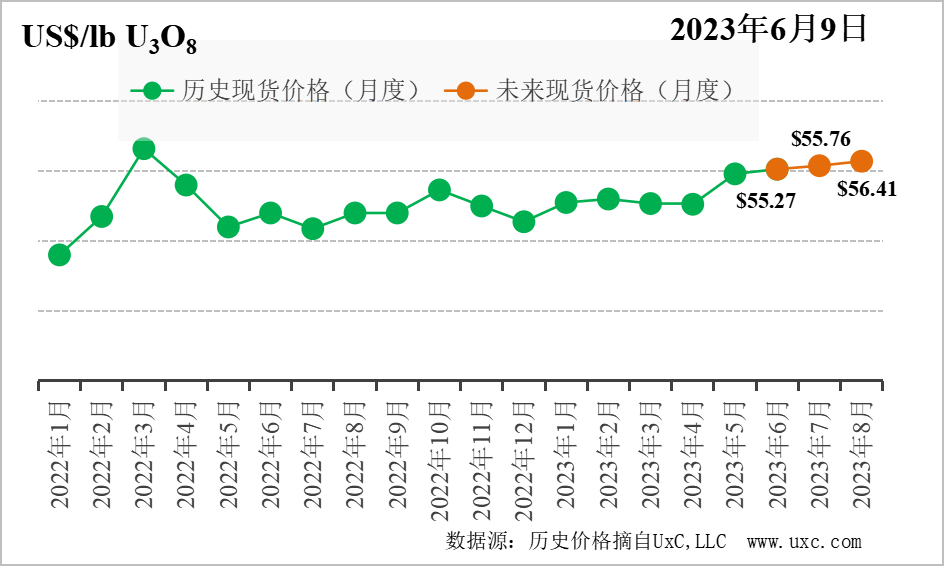

上期預測結論是:預計未來三個月天然鈾現貨市場價格波動區間為49-55美元/磅。支撐位為49美元/磅,當天然鈾現貨市場報價低于49美元/磅時,存在套利空間,市場參與者會入場采購提振價格;阻力位為55美元/磅,當天然鈾現貨市場報價高于55美元/磅時,現貨相較長貿的溢價導致現貨市場成交數量下降,壓低價格。基于URC的凈指標值模型,預計未來3個月現貨價格將呈現上漲趨勢。

5月份現貨價格整體呈上漲趨勢,但市場交易集中在最后一周。5月初的天然鈾價格為53.70美元/磅,隨后兩周,由于市場交易冷清,現貨價格小幅回落,并穩定在53.40美元/磅左右。5月第三周,一家美國核電企業發布了360萬磅的采購需求,賣方報價增加,天然鈾現貨價格小幅增加至53.60美元/磅。本月最后一周,美國通過了制裁俄羅斯天然鈾進口法案,天然鈾價格上漲,月底價格收于54.60美元/磅。

展望未來,影響后續3個月(2023.6-2023.8)現貨價格的因素包括:

投資基金的采購活動——天然鈾價格呈現上漲趨勢,預計未來投資基金可能開啟采購。最新數據表明,美聯儲利率已超過美國通脹率,美聯儲或暫停加息,美國經濟衰退的風險降低,基金融資難度下降;G7峰會、歐洲“核聯盟”會議、天然鈾原材料會議等多個重要會議召開,傳遞了核電發展的積極信號,SPUT等投資基金獲得新增融資的概率增加。

現貨市場庫存——現貨市場庫存緊張,推高市場交易價格。根據Cameco的常規采購策略,將在上半年的現貨市場進行部分采購以滿足交付需求,而本年度一季度的采購數量低于同期,因此將在第二季度的進行部分采購;核電企業仍然存在2023年未簽約的需求缺口,將在現貨市場小幅采購以補充缺口;美國核電企業發布總量約為360萬磅的臨時性EUP/組件采購需求,使現貨市場上可交易的庫存余量吃緊。

重要事件——歐美與俄羅斯脫鉤的局面形成,提振市場價格預期。美國國會通過涉俄天然鈾進口法案,在2028年前削減俄羅斯進口天然鈾數量,促使美國核電企業將提前布局未來需求缺口,縮短已有對俄合同的交付周期;歐美核電企業庫存處于歷史低位,而多個重要會議召開,明確未來核能發展前景,刺激核電企業新增長期合同,西方市場短期內無法完全承接新產生的需求,產生結構性供應緊張,進一步推高長期價格。短期內現長貨價差擴大,現貨交易存在套利空間,刺激現貨交易增加,提振現貨價格。

綜上,投資基金可能再度入場、市場可交易庫存余量緊張、長期價格上漲、為未來三個月現貨價格上漲提供動力。總體上看,天然鈾現貨價格來到了買賣雙方博弈的階段,預計未來價格將總體呈現上漲趨勢。

預計未來三個月天然鈾現貨市場價格波動區間為53-57美元/磅。支撐位為53美元/磅,當天然鈾現貨市場報價低于53美元/磅時,存在套利空間,市場參與者會入場采購提振價格;阻力位為57美元/磅,當天然鈾現貨市場報價高于57美元/磅時,現貨相較長貿的溢價導致現貨市場成交數量下降,壓低價格。基于URC的凈指標值模型,預計未來3個月現貨價格將呈現上漲趨勢。

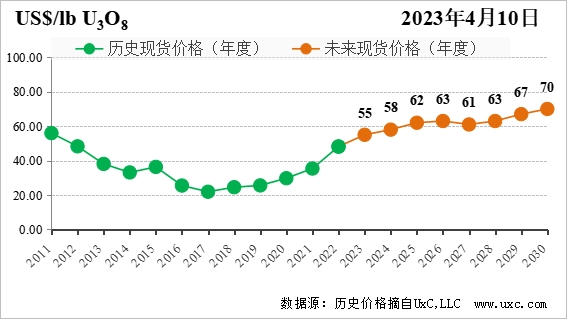

二、中長期-年度現貨價格預測指數(季度更新)

一季度發生的影響國際天然鈾市場的重大事件包括:

供應方面,得益于現貨價格上漲并穩定在50美元上下,在產礦山提產和閑置礦山重啟加速,2023年天然鈾產量總體略有增加。Cameco旗下McArthur Rive礦山預計本年度產出6930tU,較2022年年初預計的5775tU有較大提升。羅辛礦將延期十年,運營時間從2026年延長至2036年。奧林匹克壩也小幅上調2023預計產量,達到3465tU。

需求方面,核電發展積極信號逐步增多,需求保持適度增長。美國多家核電業主正在推動延長反應堆壽期;韓國政府計劃提升核電發電比重,加快核能布局;日本決定延長部分現役反應堆運行至60年。

以投資基金為主的金融資本驅動的“二次需求”方面,短期內需求不活躍,中長期仍然是影響現貨價格的關鍵因素。西方爆發銀行業危機以來,歐美經濟衰退的風險持續增加,SPUT投資基金當前的融資難度提升,“二次需求”放緩。中長期看,美聯儲遲早會進入降息周期,屆時又會通過投資基金傳導并極大影響天然鈾市場。

中長期看,歐美核電企業自有庫存處于歷史低位,規模新合約的窗口期也同期出現,長貿合約的簽署將成為市場的主旋律,會繼續提升長期價格,刺激現貨價格上漲。同時需求缺口依然存在,過剩庫存也將持續消化,未來幾年的現貨價格可能較快震蕩上行,直到帶動更多的一次供應入市,平抑價格上漲。

基于URC自主研發的供需成本模型,未來價格未出現明顯變化,本期預測沿用上期指數。

官網手機端

官網手機端

微信公眾號

微信公眾號

核能云端

核能云端