2023年7月10日,中國核能行業協會發布第32期“CNEA國際天然鈾價格預測指數(2023年7月)”。

一、短期-月度現貨價格預測指數(月度更新)

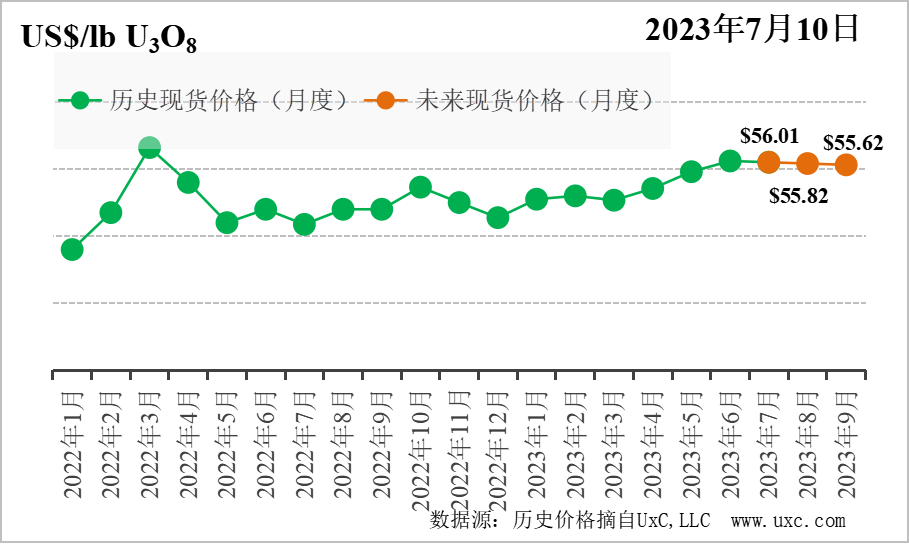

上期預測結論是:預計未來三個月天然鈾現貨市場價格波動區間為53-57美元/磅。支撐位為53美元/磅,當天然鈾現貨市場報價低于53美元/磅時,存在套利空間,市場參與者會入場采購提振價格;阻力位為57美元/磅,當天然鈾現貨市場報價高于57美元/磅時,現貨相較長貿的溢價導致現貨市場成交數量下降,壓低價格。基于URC的凈指標值模型,預計未來3個月現貨價格將呈現上漲趨勢。

6月份現貨價格整體呈先上漲再下降趨勢。6月初,瑞士投資機構推出天然鈾主動托管產品(AMC),拉高市場交易預期,天然鈾現貨價格由月初的54.60美元/磅,持續上漲至55.50美元/磅。隨后世界核燃料循環市場會議(WNFM)的召開,傳遞樂觀的市場信息,天然鈾價格在6月12日收于57.75美元/磅,達到今年以來的最高水平。隨后兩周,市場交易活躍度下降,現貨價格逐漸回落。月底價格收于56.20美元/磅。

展望未來,影響后續3個月(2023.7-2023.9)現貨價格的因素包括:

投資基金的采購活動——預計未來可能有金融資本涌入天然鈾市場,增加現貨價格波動。在核電發展向好的基本面支撐下,部分資本提前入場布局,但美聯儲主席公開聲明年內或還有兩次加息,金融資本更偏好穩健的投資策略,預計不會出現類似SPUT的“只買不賣”的投資者。同時,SPUT等投資基金將維持現有的采購策略,預計不會有大幅采購。

現貨市場庫存——現貨市場庫存略緊張,但對現貨價格上行刺激不足。近兩年,現貨市場可供交易的天然鈾一直處于略緊張狀態。前兩季度,生產商與核電業主的現貨采購量同比上漲20%,但整體交易量處于較低水平,對現貨價格上行刺激不足。

地緣政治事件——多方建立庫存應對地緣政治風險,引發長期價格上漲。歐美核電企業庫存處于歷史低位,俄烏沖突的后續影響仍然不可控,歐美加速擺脫對俄依賴,尋求增加長期合同量,因此長期價格可能緩慢上漲。長期價格上漲的影響外溢到現貨市場,為其提供一定上漲動力。

綜上,核電企業建立庫存刺激長期價格上漲,為未來三個月現貨價格上漲提供動力。市場整體交易量低迷對現貨價格上行刺激不足。美聯儲加息預期降低金融資本的交易積極性,投資基金的購買動機減弱。總體上看,預計未來價格可能出現小幅下跌。

預計未來三個月天然鈾現貨市場價格波動區間為54-58美元/磅。支撐位為54美元/磅,當天然鈾現貨市場報價低于54美元/磅時,與長期價格存在價差,市場參與者會入場采購尋求套利,提振價格;阻力位為58美元/磅,當天然鈾現貨市場報價高于58美元/磅時,現貨相較長貿的溢價導致現貨市場成交數量下降,壓低價格。基于URC的指數平滑模型,預計未來3個月現貨價格將呈現波動下降。

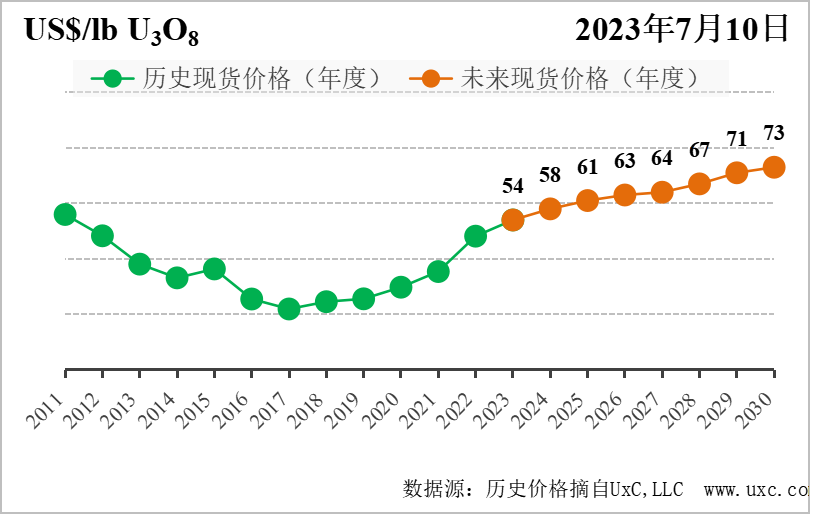

二、中長期-年度現貨價格預測指數(季度更新)

二季度發生的影響國際天然鈾市場的重大事件包括:

供應方面,隨著現/長價格的穩定上漲,多個項目的壽期延長,勘探項目融資頻繁,2023年天然鈾產量總體略有增加。Cigar Lake、羅辛等項目的壽期延長至2037年左右;Langer Heinrich項目、Dasa項目等獲得持續融資,預計將在2024/2025年左右恢復生產。

需求方面,G7峰會、世界核燃料大會多個重要會議召開,傳遞了核電發展的積極信號。G7峰會宣布將加快發展清潔能源,歐盟多國達成支持核能發展共識;芬蘭Olikiluoto3號、美國Vogtle4號等核電機組在近期內投入運營。俄羅斯計劃到2028年新增270千瓦核電裝機容量。

以投資基金為主的“二次需求”方面,短期內采購動力偏低,未來交易活躍度可能增加。美聯儲利率持續保持高位,SPUT本季度的交易量幾乎為零,由此帶來新的“二次需求”也相應減少。中長期看,美聯儲的加息周期已進入尾聲,金融資本對天然鈾市場的興趣更加強烈,將為天然鈾市場帶來更活躍的交易者,增加價格的波動幅度。

中長期看,歐美核電企業自有庫存處于歷史低位,同時為了降低地緣風險,多家核電企業長貿合約的簽署量增加,會繼續提升長期價格,刺激現貨價格上漲,直到帶動更多的一次供應入市,平抑價格上漲。

基于URC自主研發的供需成本模型,小幅調整未來價格指數。

官網手機端

官網手機端

微信公眾號

微信公眾號

核能云端

核能云端